IGIC en operaciones de comercio exterior

A la hora de realizar operaciones comerciales desde Canarias, uno de los principales problemas es el IGIC y su aplicación. No siempre tenemos claro como debemos aplicarlo, sobre todo teniendo en cuenta de que en Canarias existe un régimen económico y fiscal específico. Esto hace que cualquier operación de comercio exterior se tope con una «aduana» que dificulta todavía más las operaciones de comercio exterior.

Con el auge que está experimentando el comercio online, se ha hecho necesario adoptar medidas que simplifiquen la aplicación del impuesto, y dotar a las empresas de herramientas que permitan facilitar los trámites, sobre todo cuando se internacionalizan las ventas.

El marco normativo

Lo primer que debemos hacer es tener en cuenta es que hay un marco legal, y que no sólo lo componen las leyes. Existen sentencias de los tribunales y resoluciones que nos pueden ayudar a esclarecer cuales son nuestras obligaciones. Ten en cuenta de que no se trata de entender toda la casuística del impuesto, sino que cada empresa se centrará en los casos que le afectan directamente y que realiza un se gestión comercial diaria. Es decir, si vendes bienes a Canarias y al resto del territorio español, no necesitas conocer los casos específicos de aplicación para los servicios o si vendes intracomunitariamente. Al final te vas a concentrar en esos casos que te atañen directamente.

En territorio IVA

- Directiva IVA y Leyes nacionales del IVA: Directiva 2006/112/CE del Consejo, de 28 de noviembre, relativa al sistema común del impuesto sobre el valor añadido. Esta directiva está en todos los idiomas europeos. Esta directiva puedes encontrarla en todos los idiomas de la Unión Europea. Si tienes que relacionarte con algún vendedor o comprador intracomunitario, podrás hacer referencia a una sección y artículo concreto, y enviarle el documento en su mismo idioma. Esto se hace muy práctico a la hora de justificar la forma en la que hemos aplicados el impuesto en la factura que emitimos, o para reclamar los ajustes necesario en la factura que nos emite el proveedor.

- Las leyes nacionales de transposición en cada Estado miembro: En la Península y Baleares la Ley 37/1992, de 28 de diciembre, del impuesto sobre el valor añadido.

En Canarias

- Ley del IGIC: La Ley 20/1991, de 7 de junio, de modificación de los aspectos fiscales del Régimen Económico y Fiscal de Canarias.

Doctrina tributaria en materia de IRPF

- Sentencias de los Tribunales

- Resoluciones de los órganos económico-administrativos: La Junta Económica Administrativa de Canarias (JEAC).

- Respuestas a consultas vinculantes realizadas por los obligados a tributar: La Viceconsejería de Hacienda, Planificación y Asuntos Europeos. Ante este órgano podemos hacer las consultas necesarias acerca de la aplicación específica de nuestra actividad. Debido a que tiene un coste, podemos aprovechar y hacer todas las preguntas que necesitemos aclarar dentro de la misma consulta. Las respuestas que nos den tienen carácter vinculante.

La localización de las operaciones

Localizar las operaciones es lo primero que tenemos que hacer a la hora de intentar determinar que impuesto debemos aplicar a una operación comercial.

Entrega de bienes

La regla general establece que se aplicará el impuesto del lugar de puesta a disposición de los bienes a favor del adquiriente. (artículo 16 de la ley 20/1991). Esto significa que, se da por localizados en Canarias, las entregas de bienes en las que su puesta a disposición por parte del adquiriente tengan lugar en el territorio de aplicación del impuesto: Canarias y sus aguas territoriales. Ten en cuenta que la ley incluye, entre otras, precisiones en el caso de:

- Expedición o transporte

- Instalación o montaje

- Entregas a bordo de buques o aviones con origen y destino en el territorio de Canarias.

Prestación de servicios

La regla general hace dos distinciones, si los servicios son prestados entre empresas o de empresas hacia particulares (artículo 17 de la ley 20/1991):

- Servicios de Empresarios o Profesionales a otros Empresarios o Profesionales: En este caso se aplicará el impuesto que corresponde a la sede del destinatario del servicio. Es decir, donde se entre la se de la actividad económica o el establecimiento permanente del empresario o profesional que recibe el servicio, con independencia de dónde se encuentre establecido el prestador de los servicios y del lugar desde el que los preste.

- Servicios prestados por Empresarios o Profesionales a un particular: En este caso se establece que se aplicará el impuesto correspondiente a la sede del prestador del servicio. La ley contempla determinadas excepciones.

Reglas especiales para los servicios

Existen una serie de situaciones especiales a tener en cuenta en la aplicación del IGIC que debemos tener en cuenta siempre, por si nos puede afectar.

Un caso concreto son los servicios relacionados con los inmuebles. En este caso se aplica el impuesto que corresponde al lugar donde esté situado el inmueble, y afecta a servicios como:

- Arrendamientos o cesiones de uso.

- Ejecuciones de obra, incluido los servicios de carácter técnico.

- Gestiones inmobiliarias.

- Servicios de vigilancia o seguridad.

- Alojamiento en establecimientos de hostelería.

En el caso de los transportes, tributarán IGIC por la parte de trayecto que discurra por territorio de aplicación del IGIC:

- Si se trata de transporte de pasajeros, a cualquier destino

- En el transporte de bienes, a destinatarios particulares.

También tributan IGIC los servicios de restaurante y catering prestados materialmente en el territorio de la aplicación del IGIC. Los servicios de restaurante y catering prestados a bordo de un buque o un avión en trayecto con inicio y fin en Canaria.

Se incluyen dentro de la prestación de servicios y tributan IGIC, el acceso a manifestaciones culturales, artísticas, deportivas, científicas, educativas, recreativas o similares celebradas en territorio IGIC.

Servicios prestados por vía electrónica

En lo referente a los servicios prestados por vía electrónica y los servicios de telecomunicaciones, de radiodifusión y de televisión, prestados a particulares, se aplicara el impuesto correspondiente al lugar de residencia (domicilio) del destinatario. Hay que tener en cuenta que se aplicara el IGIC si el particular destinatario del servicio, tiene su residencia (domicilio) en Canarias.

En las operaciones intracomunitarias (entre países miembros de la UE), a partir del 2015 se considera que los servicios prestados por vía electrónica y los servicios de telecomunicaciones, de radiodifusión y de televisión, se localizan el el Estado miembro de consumo, aunque se presten a particulares.

Servicios que tienen la consideración de prestados por vía electrónica

- El suministro y alojamiento de sitios web y páginas web.

- El mantenimiento a distancia de programas y de equipos.

- El suministro (acceso o descarga) de programas o aplicaciones y su actualización.

- El suministro (acceso o descarga) de imágenes, texto, información y la puesta a disposición de bases de datos.

- El acceso o descarga (suministro) de música, películas, juegos (incluidos los de azar o de dinero), revistas y periódicos en línea, publicaciones electrónicas, etc., así como servicios de información o acceso a foros.

- La enseñanza a distancia automatizada que no necesite, o apenas necesite de intervención humana.

Sujeto pasivo y la inversión del sujeto pasivo

Si bien la ley 20/1991, en su artículo 19.1 establece, con carácter general quienes son los sujetos pasivos del impuesto. Se trata de todas aquellas personas físicas o jurídicas que tengan la condición de empresarios o profesionales y realicen las entregas de bienes o presten los servicios sujetos al impuesto.

Pero también contempla un a situación excepcional en la que se invierte la condición del sujeto pasivo en los empresarios o profesionales y, en todo caso, en los entes públicos y personas jurídicas que no actúen como empresarios o profesionales, para quienes se realicen las operaciones sujetas a gravamen en varios supuestos, entre ellos, cuando las citadas operaciones se efectúen por personas no establecidas en Canarias, salvo que el destinatario, a su vez, no esté establecido en dicho territorio.

Operaciones Intracomunitarias: El NIF-IVA

Si decidimos vender nuestros productos o servicios a países dentro de la zona comunitaria, estaremos realizando operaciones intracomunitarias. Para poder realizar este tipo de operaciones, necesitamos cumplir con dos requisitos: Tener un NIF-IVA y estar inscritoo en el ROI

NIF-IVA

Disponer de un NIF-IVA, es absolutamente necesario para poder realizar operaciones con empresarios o profesionales del territorio IVA. Al solicitarlo, al NIF o CIF de la empresa se le añade el código de dos dígitos del país en el que tiene domicilio la empresa o profesional. Así, si nuestro NIF es el B00000000, el NIF-IVA tendrá el formato ESB00000000.

Para obtener más información sobre el NIF-IVA o cómo obtenerlo, consulta aquí la web de la Agencia Tributaria.

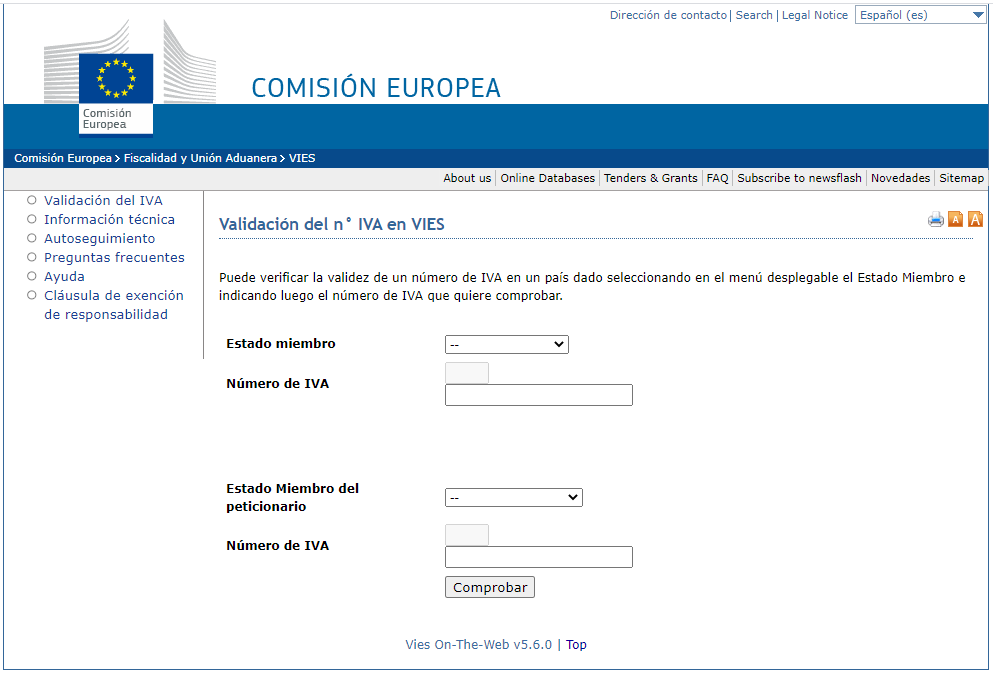

El VIES

VIES es el sistema de Intercambio de Información sobre el IVA (VIES). Se trata de un motor de búsqueda para saber si una empresa o profesional tiene un NIF-IVA válido para operar dentro de la Unión Europea. La comprobación se puede hacer de forma muy sencilla. A través de la web de la Comisión Europea disponemos de un formulario para hacer la consulta. Basta con especificar el país miembro y el número de IVA que figura en la factura, y en pocos segundos nos devolverá una verificación positiva o negativa.

Consulta aquí la página de validación del número IVA en VIES.

El Registro de Operadores Intracomunitarios (ROI)

El Registro de Operadores Intracomunitarios (ROI) es un censo de los profesionales y empresas que tienen un NIF-IVA. Esto les permite comerciar bajo las normas del IVA intracomunitario. Se trata de un requisito para poder realizar operaciones intracomunitarias. Cualquier empresa o profesional que preste servicios o realice operaciones de compra venta a otro país miembro de la UE, o sea destinatario de estos deberá estar registrada en el ROI. Así, las personas jurídicas que no sean ni empresarios o profesionales pero que lleven a cabo compras de bienes intracomunitarios también deben estar registrados en el ROI.

A través de la web de la Agencia tributaria, puedes consultar el ROI para operadores españoles, y del resto de países intracomunitarios.

Las Directivas IVA

La Directiva 2006/112/CE del Consejo europea del 28 de noviembre de 2006, establece las normas relativas al sistema común del impuesto sobre el Valor Añadido. Es decir, a través de esta directiva se regula la aplicación del IVA en las operaciones comerciales ente los países miembros de la Unión Europea.

En lo referente al comercio entre Canarias y la zona euro, debemos tener en cuenta que:

- Las directivas IVA excluyen expresamente a Canarias del ámbito de aplicación del IVA, en sus artículos 5 y 6.

- Cuando la Directiva IVA o las leyes nacionales del IVA de los Estados miembros hacen referencia términos como «Comunidad» o «Territorio de la Comunidad», no se están refiriendo a las Islas Canarias, ni al resto de territorios ultraperiféricos.

- Canarias, aunque pertenece a la Unión Europea, y forma parte de territorio aduanero de la Unión, no forma parte del territorio de aplicación del impuesto del IVA.

Estas condiciones también se reflejan expresamente en todas las leyes nacionales, como la Ley del IVA español (Ley 37/1992, Artículo 3, Dos, 1ºb).

Las operaciones entre el territorio IVA y Canarias

Las operaciones de entrega de bienes o prestaciones de servicios realizadas entre el territorio de aplicación del impuesto del IVA (TAI-IVA) y las Islas Canarias, no tendrá nunca la consideración de operación intracomunitaria, debiendo ser tratada como una operación con un territorio ajeno al TAI-IVA.

Por ello, los empresarios o profesionales de las Islas Canarias no tienen obligación de:

- Disponer de un NIF-IVA para la realización de operaciones con otros empresarios o profesionales situados en el territorio de aplicación del impuesto del IVA. El NIF español de un empresario o profesional de Canarias no podrá ser a través del VIES.

- Estar dados del alta en el Registro de Operaciones Intracomunitarias (ROI).

Modificaciones futuras de las Directivas IVA (A partir del 1 de julio de 2021)

a Directiva de la UE 2017/2455 del Consejo del 5 de diciembre de 2017, estable una serie de modificaciones futuras que entrarán en vigor a partir del 1 de julio de 2021. Concretamente establece los siguientes regímenes especiales:

- Un Régimen especial aplicable a los servicios prestados por sujetos pasivos no establecidos en la Comunidad.

- Régimen especial aplicable a las ventas intracomunitarias a distancia de bienes, a las entregas de bienes dentro de un Estado miembro efectuadas a través de interfaces electrónicas que faciliten dichas entregas y a los servicios prestados por sujetos pasivos establecidos en la Comunidad pero no en el Estado miembro de consumo.

- El Régimen especial aplicable a las ventas a distancia de bienes importados de terceros territorios o de terceros países.

- Régimen especial para la declaración y liquidación del IVA sobre las importaciones.

Importación y exportación de bienes

Así, al estar fuera del TAI-IVA, las operaciones comerciales con Canarias se encuentran con una «aduana» y se tratan como importaciones o exportaciones. Así requieren la cumplimentación de un documento DUA que debe acompañar a la mercancía.

Exportación desde territorio TAI-IVA a un particular situado en Canarias

Estas operaciones llevan consigo un DUA, y están exentas de IVA por tratarse de una exportación. En su defecto, devengarán el IGIC en el momento de la importación.

Exportación desde territorio TAI-IVA a otra empresa o profesional situada en Canarias.

En este caso, al tratarse de una operación entre empresas y/o profesionales, se produce la inversión del sujeto pasivo del IGIC., siendo la empresa o profesional de Canarias quien tendrá que recaudar el impuesto. Si a su vez esta empresa vende el producto a un particular, repercutirá de forma directa el IGIC.

Importación de bienes desde Canarias hacia territorio IVA

Estas operaciones están exentas de IGIC por tratarse de una exportación para el impuesto del IGIC. Devengarán el IVA en el momento de la importación. Hay que tener en cuenta que:

- En el caso de que el adquiriente en territorio IVA sea una empresa o profesional, se produce la inversión del sujeto pasivo del IVA.

- Si el adquiriente es un particular se repercutirá directamente el IVA.

Mini ventanilla única del Iva: Mini One-Stop Shop (MOSS)

Cuando realizamos operaciones comerciales con diferentes países del territorio de aplicación del impuesto IVA, y tenemos que declarar en cada país el impuesto de IVA, podemos simplificar los trámites administrativos a través de la mini ventanilla única del IVA (MOSS).

El MOSS es un sistema opcional, que requiere el registro en uno de los estados miembros de la UE, y que también es válido para empresarios y profesionales de fuera de la UE, que pueden hacer uso de este sistema para agilizar y centralizar parte de sus obligaciones tributarias.

Para presentar las distintas declaraciones del IVA de los diferentes estados miembros, se puede utilizar el portal web del Estado en el que estamos registrados e identificados. En el caso de España, podemos acceder desde la web de la Agencia Tributaria.